资料:

(1)某服装企业生产分为三个步骤进行,目前按逐步结转分步法计算产品成本。第一生产步骤是备料(备料车间,包括各种布匹的整理、选配);第二生产步骤为缝纫(缝纫车间,包括裁剪、机器缝纫、手工锁扣眼、手工钉扣、检验等,其中机器缝纫分为:缝前后片、上领、上袖等项作业);第三生产步骤为包装(包装车间,包括熨烫、配号、包装等)。该服装企业目前只在缝纫车间试行作业成本法,该车间只生产夹克和西服两种产品。

(2)缝纫车间采用作业成本法计算产品成本。公司管理会计师划分了下列作业及成本动因:[9787301255858-image/9787301255858-016-018.jpg]

(3)根据材料分配表,2015年1月西服发生的直接材料成本为2072000元,夹克发生直接材料成本为1008000元;由于该缝纫车间实行的是计时工资,人工成本属于间接成本,并已将人工成本全部分配到各有关作业中,所以没有直接人工成本发生。

(4)根据工薪分配表、固定资产折旧计算表、燃料和动力分配表、材料分配表及其他间接费用的原始凭证等将当期发生的费用登记到“作业成本”账户及其所属明细账户,如下表所示:[9787301255858-image/9787301255858-016-019.jpg]

(5)西服和夹克两种产品的实际耗用作业量如下:[9787301255858-image/9787301255858-016-020.jpg]

(6)缝纫车间按约当产量法计算分配完工产品与在产品成本。2015年1月份西服完工入库2400件,期末在产品600件;夹克完工入库1400件,期末在产400件,平均完工程度为50%;直接材料在生产开始时一次投入。

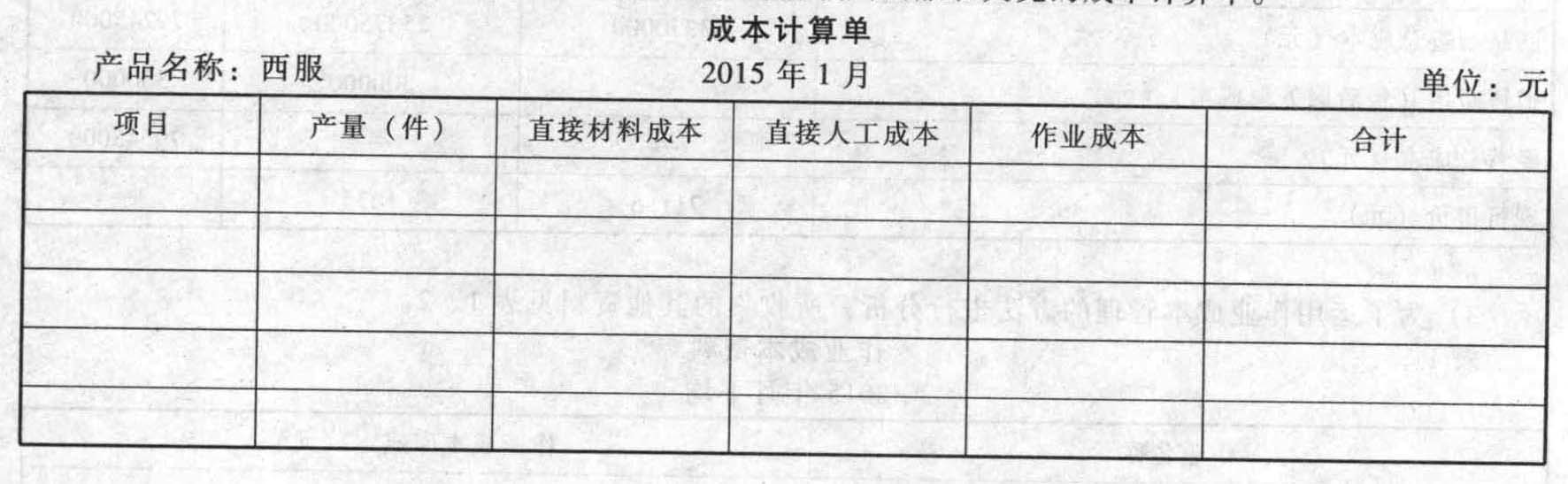

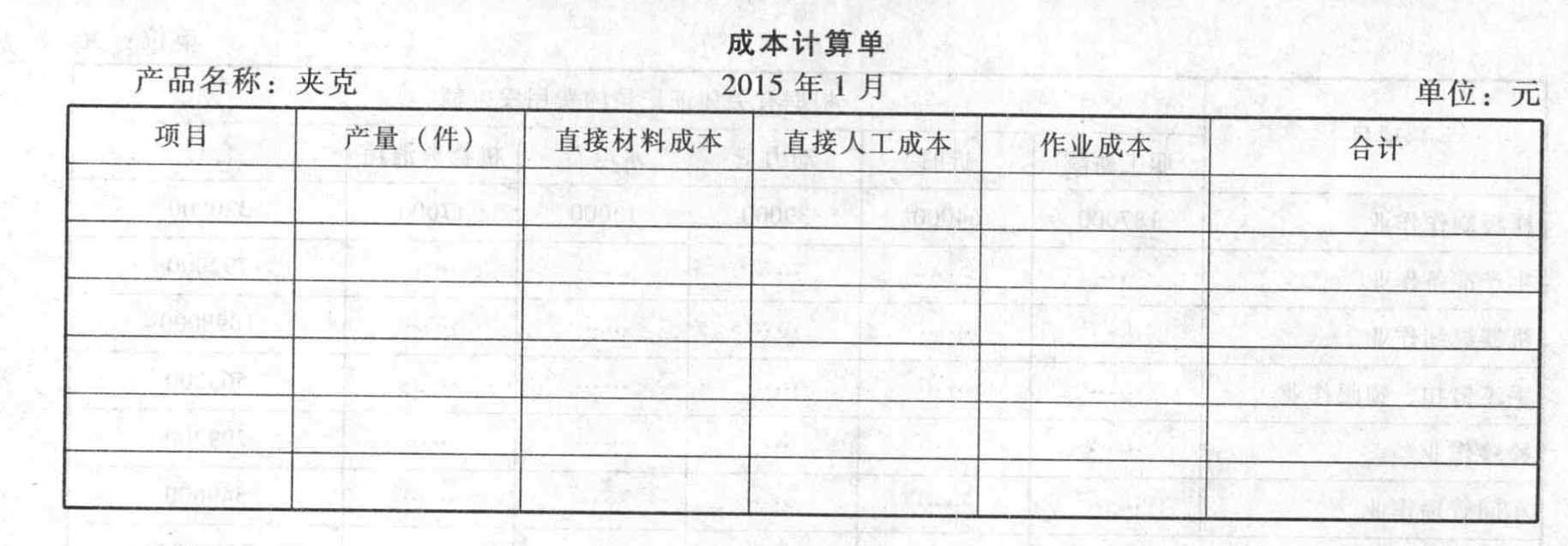

(7)2015年1月份有关成本计算账户的期初余额如下表:[9787301255858-image/9787301255858-016-021.jpg]按实际作业成本分配率分配作业成本,计算填列西服和夹克的成本计算单。

相关问题推荐

(1)境内采购原材料,取得增值税专用发票注明税额730万元;从小规模纳税人购进零配件,取得税务机关代开的增值税专用发票,注明价款800万元,增值税24万元;支付水电费取得增值税专用发票,注明增值税共计120万元,其中职工浴室使用5%;

(2)进口一批生产轿车用的发动机,支付货价800万元(折合人民币),支付运抵我国境内输入地点起卸前的运输费用和保险费共计80万元,另支付卖方佣金20万元;

(3)采用分期收款方式销售200辆中轻型商用客车,不含税销售额共计3600万元,合同规定本月收回50%货款,其余款项下月收回;由于购货方资金紧张,实际收到货款1500万元;销售800辆A牌小轿车,开具增值税专用发票,注明价款12000万元,支付不含税运费150万元,取得运输企业开具的增值税专用发票;

(4)将4辆自产A牌轿车奖励给做出突出贡献的科研人员;将2辆自产中轻型商用客车赠送某关系单位;将1辆自产A牌轿车移送给本企业集体福利部门使用;

(5)提供汽车修理服务,开具的普通发票上注明金额46.8万元;对外提供汽车租赁业务,开具的普通发票上注明的租金收入14万元。

已知:发动机关税税率20%,有关涉税凭证合法且已通过税务机关认证。计算该企业业务(5)确认的增值税销项税额;

(1)向医药经销店销售应税药品,取得不含税销售额35万元,支付不含税销货运费3万元,取得增值税专用发票;

(2)制药厂下设的位于同一县城的非独立核算的门市部销售本厂生产的应税药品,取得销售收入价税合计28万元,另收取优质费2.4万元;

(3)销售免税药品,取得货款15万元,支付不含税销货运费0.5万元,取得增值税专用发票;

(4)外购生产应税药品的原材料,取得增值税专用发票,注明销售额40万元,增值税6.4万元,运输途中合理损耗5%;

(5)免税药品生产车间领用上月购入的生产应税药品的一部分原料(进项税额已抵扣),成本为3万元(含运费成本1万元,支付运费时取得一般纳税人开具的增值税专用发票);

(6)购进生产检测设备一台,取得增值税专用发票,注明销售额8万元,增值税1.28万元;委托运输公司将设备运回制药厂,取得增值税专用发票,注明运费1万元。

已知:上述业务取得的增值税专用发票均由增值税一般纳税人开具,有关涉税凭证已通过税务机关认证并在本月抵扣。计算本月准予从销项税额中抵扣的进项税额;

某日化企业(地处市区)为增值税一般纳税人,2019年10月发生如下业务:

(1)与甲企业(地处县城)签订加工合同,为甲企业加工一批高档化妆品,甲企业提供的原材料成本20万元,加工结束后开具增值税专用发票,注明收取加工费及代垫辅助材料价款共计8万元、增值税1.04万元。

(2)进口一批高档化妆品作原材料,关税完税价格为70万元,关税税率为20%;支付海关监管区至公司仓库不含税运费2万元,取得货运增值税专用发票,本月生产领用进口高档化妆品的80%。

(3)将护肤品和高档化妆品组成成套化妆品销售,某大型商场一次购买240套,该日化企业开具增值税专用发票,注明金额48万元,其中包括护肤品18万元,高档化妆品30万元。

(4)销售其他高档化妆品取得不含税销售额150万元。

(5)将成本为1.4万元的新研制的高档化妆品赠送给消费者使用。(高档化妆品成本利润率为5%)

本月取得的相关票据均符合税法规定,并在本月认证抵扣。

根据上述资料回答下列问题。(高档化妆品的消费税税率为15%)

10月该企业国内销售环节应纳增值税为多少?A公司是一家处于成长阶段的上市公司,无优先股,正在对上年的业绩进行计量和评价,有关资料如下:

(1)权益净利率为19%,税后利息率为6%(时点指标按照平均数计算);

(2)平均总资产为15000万元,平均金融资产为2000万元,平均经营负债为500万元,平均股东权益为7500万元;

(3)董事会对A公司要求的权益净利率为15%,要求的税前净负债成本为10%;

(4)目前资本市场上等风险投资的股权成本为12%,税前净负债成本为10%;

(5)适用的企业所得税税率为25%。

计算A公司的经济增加值(假设不存在调整事项); 现有

A、B两种债券,面值均为1000元,期限均为5年。A债券为分期付息到期一次还本,每个季度付息一次,票面有效年利率为8%;B债券为单利计息,单利折现,到期一次还本付息,票面利率为6%。